Taas ollaan melkein tekemässä uutta ATH (all time high) lukemaa, bitcoin-kurssi on ollut jo yli 10 viikkoa nousussa ilman suurempia korrektioita. Kohta voisi olla aika ainakin hieman hengähtää. Artikkelin lopussa jälleen teknisen analyysin termit ja vinkit.

Viikkokaaviosta huomaamme, että edellisestä korrektiosta on jo yli 10 viikkoa aikaa. Olisi aika nähdä muutama punainen palkki, jotka veisivät kurssia ainakin hetkellisesti hieman alaspäin.

Emme kuitenkaan ole nähneet kovin voimakasta paniikkiostamista vaan vihreät viikkopalkit ovat pysyneet verrattain samankokoisina nousun aikana. Nousu on ollut verrattain rauhallista siis. Voi siis olla, että tarvitsemme vielä tuon paniikkipalkin ennen korrektiota, mutta tämä ei ole välttämätöntä.

Korrektion tullessa ensimmäinen support viikkokaaviosssa on SMA20 (oranssi MA) joka on tällä hetkellä 1416 dollarissa. Kuten kaaviosta huomaa niin on tämä ollut hyvä ostopaikka korrektioissa koko nousun ajan bear marketin pohjalta.

Seuraava korrektio kuitenkin saattaa olla ensimmäinen isompi korrektio bear marketin pohjalta ja tämä tarkoittaisi todennäköisesti että SMA50:ä olisi parempi ostopaikka. Turvallisinta ostaa kummankin keskiarvokäyrän kohdalla.

Jos korrektio menee SMA50:n luokse niin kestää se todennäköisesti niin kauan että tämä keskiarvokäyrä ehtii nousta 2013 vuoden ATH:n yläpuolelle.

Tässä minun suosikkilaskenta tällä hetkellä. Voi tosin olla että tarvitsemme vielä yhden huipun lisää jotta 1 on valmis, mutta se voi olla valmis jo nyt. Voimme myös olla vasta tekemässä III-aallon huippua 1-aallon sisällä, mutta minusta tuo olisi hieman liian bullish jos verrataan 1-aallon suuruutta edelliseen (1)-aaltoon joka oli siis vuoden 2013 hurja nousu.

(3)-aallon 1-aalto voisi olla samaa suuruusluokkaa mitä (1)-aalto, koska impulssin kolmas aalto on yleensä hyvin voimakas verrattuna saman impulssin ensimmäiseen aaltoon, mutta että (3)-aallon 1-aalto olisi paljon voimakkaampi mitä (1)-aalto ei ole niin todennäköistä.

Kuitenkin jos olemme vasta tekemässä III-aallon huippua, näemme silti pian korrektion. Tuleva korrektio kertookin paljon missä kohdassa aaltokokonaisuutta olemme.

Tässä tuo 1-aalto lähikuvassa. Sisäiset aallot näyttävät kohtuullisen hyvältä. Se että V-aalto on noin voimakas voi tarkoittaa että olemmekin vasta III-aallossa, mutta toisaalta bitcoinin tapauksessa impulssin viidennet aallot ovat usein olleet impulssin voimakkaimpia aaltoja.

Samasta syystä huipun jälkeiset b tai ii -aallot tekevät usein melkein uuden huippulukeman. B-aallot voivat peräti tehdä uuden huippulukeman, kuten yllä IV-aallon sisällä, ja ehkä tällä hetkellä jos uusimme tuon tyyppisen neljännen aallon pienemmässä mittakaavassa V-aallon sisällä, fraktaalimaisesti.

Vihreä III? on siis tämä kaikista positiivisin vaihtoehto, missä emme vielä ole lopettamassa isoa impulssia bear marketin pohjalta. Punainen negatiivisin vaihtoehto, missä juuri olisimme päättämässä tätä isoa impulssia ja keltaisessa tekisimme pienen korrektion tältä alueelta, mikä päättäisi iv-aallon ja sitten nousisimme vielä 4000 dollarin alueelle.

Teknisen analyysin termejä ja vinkkejä

Ichimoku-pilvi, on suunniteltu näyttämään tiettyjen keskiarvokäyrien avulla muodostetun pilven avulla support ja resistanssi -alueita, muun ohessa, kuten momentin. Päiväkaavion ja viikkokaavion pilvi on sen verran käytetty, varsinkin resistanssina ja supporttina, treidaajien keskuudessa, että nämä alueet ovat hyvä ottaa huomioon. Lisätietoa: http://www.investopedia.com/terms/i/ichimoku-cloud.asp

Konsolidaatio, englanniksi consolidation. Termi kuvaa tilannetta, jossa kurssi pysyy kohtuullisen tarkasti rajatulla vaihteluvälillä, kuten artikkelin triangle. Konsolidoitumista leimaa treidaajien päättämättömyys (englanniksi indecision). Konsolidaatio loppuu, kun kurssi rikkoo jommankumman rajan, mutta ei ole harvinaista nähdä false breakouttia.

Tällöin kurssi vain käy nopeasti toisen rajan ulkopuolella ja tämän jälkeen suuntaakin toiselle rajalle, jonka rikottuaan tulee oikea breakout. Tällainen false breakout tapahtuma voi olla stoppien metsästystä, missä suuren pääoman treidaajat aiheuttavat rajan rikkoutumisen, jotta muut treidaajat rajan rikkouduttua ostavat näiden suuren pääoman treidaajien tarjouksia. Rajat eivät usein ole täysin tarkkoja, johtuen siitä että bitcoinia treidataan monessa saman suuruusluokan pörssissä. Konsolidoitumista voi tapahtua kaikilla aikakehyksillä, mutta pidemmän aikavälin konsolidaatiot ovat luotettavampia. Lisätietoa: http://www.investopedia.com/terms/c/consolidation.asp

Mitä resistanssi ja support tarkoittavat. Resistanssi on alue, joka vastustaa kurssin nousua. Treidaamisessa onkin tärkeää määrittää resistanssi-alueet hyvin, koska usein kun kurssi nousee vauhdilla niin voi olla järkevää mieluummin myydä resistanssi-alueella, kuin ottaa riski, että trendi kääntyykin alueen kohdatessaan voimakkaaseen laskuun. Mikäli resistanssi-alue onnistuneesti murretaan niin tulee siitä usein support-alue, koska he jotka myivät, haluavat ostaa takaisin. Support-alue siis päinvastoin vastustaa kurssin laskua. Support-alueella taas voi olla järkevää ostaa ja myydä mikäli alue murretaan. Tämän jälkeen ongelmaksi muodostuukin se, että missä hyvät resistanssi- ja support-alueet ovat. Lisätietoa: http://www.investopedia.com/articles/technical/061801.asp

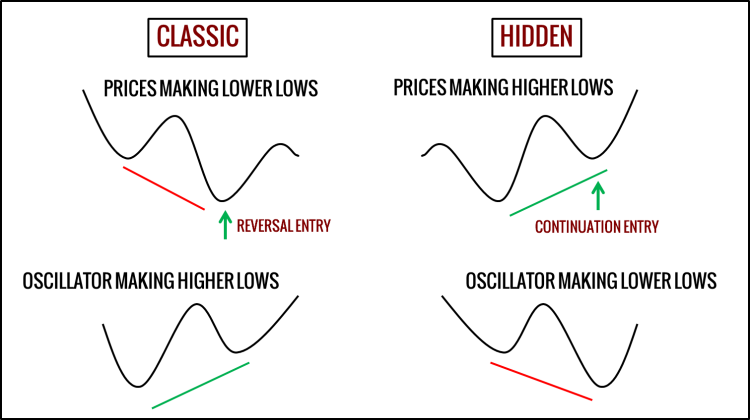

Bullish divergenssi – indikaattori tekee ylemmän pohjalukeman, kun kurssi tekee alemman pohjalukeman. Tämän saa aikaiseksi pienen volyymin myynnit ohueeseen orderbookkiin. Tämä on ominaista viimeisille 5:lle aalloille, koska myyjät ovat lopettamaisillaan ja ostajat haluavat vieläkin halvempia hintoja. Kurssi liikkuu helpommin, pienemmällä volyymillä ja saa aikaa divergenssin.

Hidden bullish divergenssi – indikaattori tekee alemman pohjalukeman, kun kurssi tekee ylemmän pohjalukeman. Tällä kertaa volyymi on suuri, mutta support on myös ja kurssi ei suuresta volyymista huolimatta laske.

Bearish divergenssi – päinvastainen ensiksi mainitulle. Indikaattori tekee alemman huippulukeman, kun kurssi tekee ylemmän huippulukeman. Tämänkaltaista divergenssiä odotamme artikkelin viidensissä aalloissa. Tällä kertaa ostajat ovat läkähdyksissä ja myyjät haluavat vieläkin suurempia hintoja.

Hidden bearish divergenssi – indikaattori tekee ylemmän huippulukeman, kun kurssi tekee alemman huippulukeman. Suuren volyymin market ostot kohtaavat vieläkin suurempaa resistanssia, joka aikaansaa kurssin kääntymisen laskuun.

Tässä vielä havainnoiva kuva aiheesta:

Lisätietoa: http://www.investopedia.com/terms/d/pergence.asp

Yleistä teknisestä analyysista

Ihminen, treidaaja on jossain määrin tapojensa ja tunteidensa orja. Treidaajat tekevät yleensä massana samankaltaisia päätöksiä samankaltaisissa tilanteissa. Tästä seuraa, että kurssikäyrästä tulee tietyssä määrin itseään toistava fraktaaleista koostuva jatkumo. Tämä korostuu mitä spekulatiivisempi sijoituskohde on kyseessä. Bitcoin on alkutaipaleellaan hyvin spekulatiivinen. Teknisen analyysin tarkoitus on paikantaa missä kohdassa treidaajien massan keskimääräistä mielialojen vaihtelua kulloinkin olemme ja sen perusteella ennustaa mitä tapahtuu seuraavaksi. Lisätietoa: https://en.wikibooks.org/wiki/Technical_Analysis/Psychology_And_Markets

Elliott Wave -teorian perusaaltorakennetta. Teoria perustuu behavioristisen psykologian olettamukseen, että ihminen käyttäytyy samankaltaisissa tilanteissa kohtuullisen samalla tavalla. Eli kun kurssille tapahtuu jotain niin keskimääräinen treidaaja tekee tämän seurauksena samankaltaisia päätöksiä aina uudestaan ja uudestaan. Keskimääräisen treidaajan päätökset aikaansaavat kurssivaihtelua, joka taas synnyttää uusia päätöksiä jne. Kurssikäyrään muodostuu tämän seurauksena tietyn mallisia aaltokokonaisuuksia, jotka ovat myös itseään toistavia fraktaaleita.

Tässä on yksinkertaistettu kuva aaltorakenteesta. Tämä kokonaisuus muodostaa suuremman impulssin 1. ja 2. aallon. Impulssissa on aina viisi aaltoa. Tämä perusrakenne ulottuu aina pienimmän aikavälin kaavioista monivuotisiin kaavioihin. Vähän kuin rantaviiva, joka pitenee, mitä lähempää sitä katsotaan.

Mitä spekulatiivisempi treidauskohde on kyseessä sitä paremmin EW-teoria toimii. Olen kirjoittanut aiheesta aiemmin. Kuten myös aaltojen psykologisemmasta puolesta. Artikkeleiden loppupuolilta löytyy nämä yleisemmän tason kirjoitukset.

Lisätietoa: http://www.forexhit.com/learn-forex/elliott-wave-principle.html & http://www.tradingfives.com/articles/elliott-wave-guide.htm

Riskienhallinnasta

Annan esimerkin, jonka avulla riskiä voi kontrolloida isommasta mittakaavasta pienempään, bitcoinista puhuttaessa, sijoittajan/treidaajan näkökulmasta.

-

Bitcoinin kokonaisriskiä hallitaan %-osuudella, joka on sijoitettuna bitcoiniin. Sijoittamisen voi tehdä myös vaiheittain, mutta tällöin tulisi tarkkailla kokonaismäärää, jonka on sijoittanut suhteessa kokonaisvarallisuuteensa.

-

Tästä osuudesta tietty osuus voi olla monen vuoden sijoitus, johon ei kosketa pitkään aikaan ja tietty osuus varattu treidaamiseen. Tällä hallitaan treidauksen kokonaisriskiä.

-

Treidauksen sisällä voidaan tehdä pitkän ja lyhyen aikavälin kauppoja. Esimerkiksi pitkällä aikavälillä siten, että jos näyttää siltä, että pidemmän nousukauden huippu on tullut niin vaihdetaan treidauskassa kokonaan dollareiksi.

-

Tämän pidemmän aikavälin kaupan sisällä voidaan tehdä vielä pienemmän aikavälin kauppoja, eli ns. scalping-kauppoja. Tällöin on hyvä muistaa, että nämä kaupat tulisi olla lyhytkestoisia pidempään kauppaan nähden, jotta ei ajauduta tekemään pientä kauppaa joka pilaa isomman.

Suhdetta näiden tasojen välillä, varsinkin kun mennään treidauksen puolelle, on hyvä hallita stop-lossien avulla. Ajatellaan, että olet tehnyt pidemmän aikavälin kaupan ja myynyt 800 dollarissa, nyt yrität metsästää pientä korrektiota ja ostat osan tai kaikki takaisin lyhyttä aikaväliä silmällä pitäen. Ennen kuin tekee kaupan niin kannattaa miettiä stop loss, mitäs jos kurssi ei lähdekään ylöspäin? Koska myyn tappiolla takaisin, jotta isompi kauppa ei mene pilalle? Treidauksen riskiä on helpompi hallita, mitä harvemmin kauppoja tekee.

Suhteuta stop-loss tappion suuruus koko treidauskassasi kokoon siinä valuutassa missä isompi kauppa on. Eli jos olet myynyt 800 dollarissa ja sinulla siis on treidauskassa dollareina niin jos lyhyen aikavälin oston tappio kasvaa dollareissa esimerkiksi yli 5%:n treidauskassasta niin osta takaisin ja keskity metsästämään uutta lyhyen aikavälin kauppaa.

Myös pidemmän aikavälin kauppoja voi hallita stop-loss -menetelmällä. Stop-loss voi olla myös “pehmeä” siten, että jos esimerkiksi 5%:n tappioehto täytyy niin ei sillä sekunnilla vaihdeta vaan aloitetaan katsomaan hyvää paikkaa vaihtaa. Tässä tapauksessa tappio voi helposti kasvaa reilusti suuremmaksikin, joten tuo 5% tappioehto tässä tapauksessa voi olla liian suuri. Mitä taitavampi treidaaja olet, sitä isompia riskejä voit ottaa. Ei kuitenkaan kannata luottaa perstuntumaan tässä, parempi tapa on seurata oman kassan kehitystä.

Tässä oli aika pintaraapaisu riskienhallinnan monitasoisesta maailmasta, toivottavasti ei liian epäselvä. Kommenteissa voi esittää kysymyksiä.